(6702)富士通が保有している(6504)富士電機の株式を売却すると発表された。

ご存じの方も多いだろうが、両社は富士通が富士電機の子会社として設立された生い立ちもあって、血縁関係が深く長年に渡り株式を持ち合ってきた。

それがここにきて、互いに保有していた株式を売却に動いた。(富士電機は既に富士通の株式を売却済み)

当然両社は、株式の持合いを解消したからといって業務上支障が出る関係ではないが、いわば親戚付き合いとして株を持ち合ってきた。

ちなみに、両社は今年2月時点で持合解消を発表しており、一昨日突然発表された訳ではないのでサプライズはない。

また、発表を受けて株価は2.8%下げたが、これは株式売却先の日興証券が複数の投資家に富士電機株を転売することになるので、それを買った投資家が売却することによる一時的な需給の緩みが意識されたもので持合解消を嫌気したものではない。

このような場合は、市場株価よりも安く投資家に譲渡されることが多いので、すぐに売却して利益確定する投資家がいることが想像されるため、株価は一旦下げやすい。

本事例は、日本企業特有の親戚会社や取引先との持合い解消の象徴的事例であるといえ、他の上場会社もこれに刺激を受けて持合い解消を加速させて欲しいところだ。

上場企業の持合解消は進んでいるか?

明確に株式を保有しあう戦略的な理由を示せない限りは売却をすることを求められてはいるが、親密先に株式売却を打診するのはなかなか切り出しづらいもので、ハードルは低くない。

上場企業がどの程度持合株式の削減を進めているか、保有している株式の規模からみてみた。

下記は、企業の総資産に対して株式がどのくらいの割合かを示したグラフだ。

「知的資産創造」2017年1月号より一部抜粋

2015年にコーポレートガバナンス・コードによって、持合い解消の指導が強化されて以来、持ち合い株式の削減が進められてきたことが伺える。

株価の変動を考慮してみる必要があるが、この間市場全体は比較的堅調に推移していたので、それ以上に保有株削減を進めたことが伺える。

しかしながら、直近の4%という比率は過去と比べて顕著に下がったといえるものでもない。

アベノミクス前の2010年度と比べると僅かに0.2%下がった程度であり、もっと前と比較し、各年の株価の水準感を均して考えても、この比率は大体4.5%程度といったところだ。

まだまだ数年をかけて、持合い株削減を進めていく必要があるが、売却交渉は一筋縄ではいかないところもあり、引き続き見守っていきたいところだ。

今回の富士通、富士電機のケースのように、広い意味でグループにある企業は、取引上支障は出にくい為、グループとして計画を策定すれば売却が進んでくるものと思われるが、純粋に取引先と持ち合っているケースは難しいだろう。

持合解消が進んでいる企業とそうでない企業という視点で銘柄を見ていくと、中長期での経営効率、競争力を判断できる一つの指標になると思われる。

また、参考に企業間ではないが、金融機関も持合株式の削減を進めている。

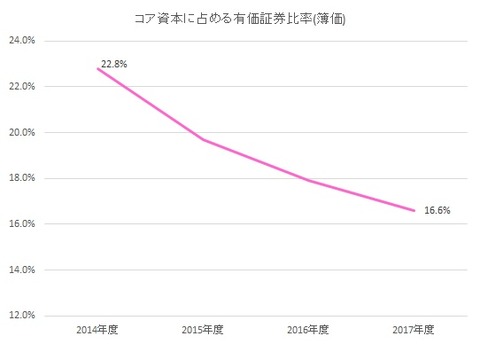

以下に三菱UFJFGの自己資本に占める有価証券の比率のグラフを示す。

三菱UFJFG資料より一部抜粋

金融機関の持合い株式削減はなだらかに進んできていることが伺える。

こちらは金融機関各社とも経営計画に削減目標が明示されており、事業会社間とは異なり、比較的売却の打診もやりやすいことから今後も同様のペースで削減が進んでいくものと思われる。

金融機関にとっては、時価評価の際に資産額変動のリスクを避ける意味でも株式保有は避けたい面もあり、各社ともグループを挙げて取り組んでいる。

企業間の持合い解消は、これまでで比較的売却の打診がしやすい先同士では相応に進んでいると推定されるが、ここからは売却交渉の難しい持合相手が多く残っていると想像され、ハードルは高くなるだろう。

持合解消ができる企業、できない企業ではジワジワ経営効率の差が出てくるであろうから、中長期的な目でじっくり見ていきたい。

コメント