株やM&Aの際に使われるバリュエーション指標について整理します。

どちらも似たような指標、同じ指標が出てきますが、

いつどんな指標を使えばいいのか?何を見ればいいのか?分からなくなるという人も少なくないのではないかと思います。

この記事では、バリュエーション指標を一覧にした上で、結局いつどの指標を見ればいいのか解説します。

目次

バリュエーション手法一覧とその使い分け

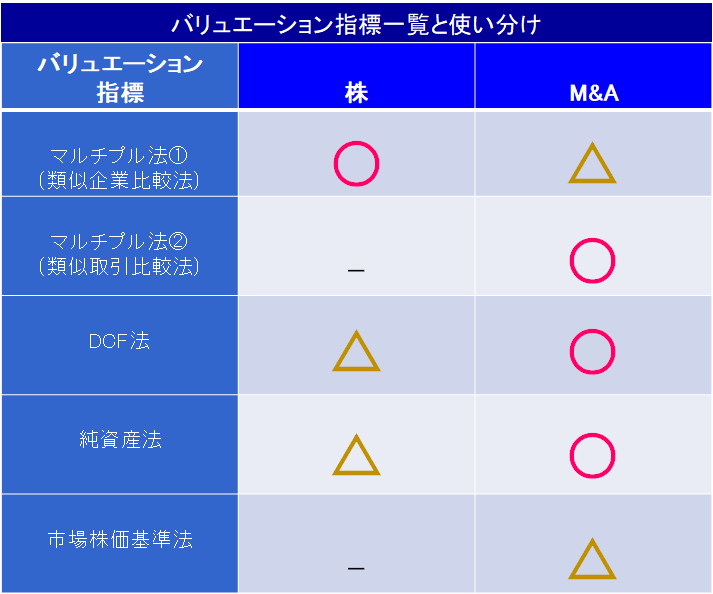

主要なバリュエーション手法を上図に一覧しました。

〇がよく使い、△はたまに使うか補助的に使う位置づけです。

これを頭に入れて貰った上で、詳細に解説していきたいと思います。

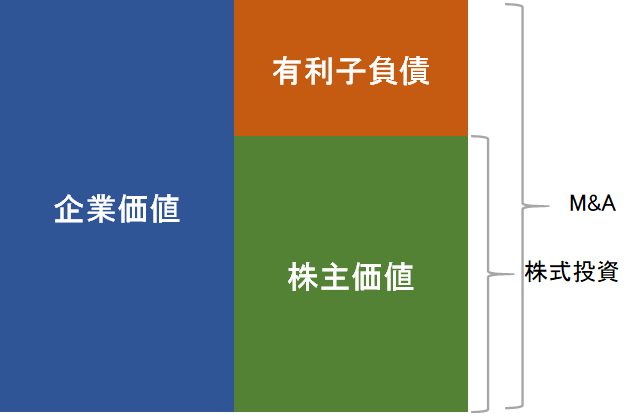

また、企業価値の概念を図示しましたので、こちらもイメージを持ってください。

M&Aの際には企業価値、株式投資の際には株主価値を対象とします。

企業の価値を大別すると、株主に帰属する価値と債権者に帰属する価値に分かれます。

株式投資の際には、株主価値にフォーカスして高い安いを判断します。

一方で、M&Aの際には企業全体を買収するのですから、株の価値も借金の価値も合わせたものを評価の対象とします。

そもそも、こういった考え方の違いがあることを認識しておいてください。

株のバリュエーション

株式投資に際しては、マルチプル法がメインになります。

マルチプルは、PER、PBR、EV/EBITDAといったものが主になります。

PER

最もよく使われるのがPER(株価収益率)です。

「株価÷一株当たり当期純利益」で計算され、株価が1年間の利益の何倍で取引されているかを測ります。

類似企業や市場全体の値と比較して、割高、割安の参考とします。

また、その企業の過去の値も参考にします。

株価が高値をつける時には20倍程度、逆に安値の時は8倍程度などのように見ていきます。

利益をベースに考えた手法で、最も見られている指標です。

皆が意識しているからこそ、PERの割高、割安は目につきやすいです。

PBR

PERの次によく見られる指標がPBR(株価純資産倍率)です。

「株価÷一株当たり純資産」で計算され、株価が純資産の何倍で取引されているかを測ります。

大きな捉え方として、株主のお金である純資産(株主資本)の何倍まで株が買われているかを見ます。

株価と純資産が等価すなわちPBR1倍であれば、市場で株主のお金と同等の価値がついていると解釈できます。

逆に言えば、それだけの価値しかないので株主としてはお金と株を等価交換しているような状況とも言えます。

PBR1倍を割り込んでくれば、株価はその会社の解散価値以下となり、ここまで下がれば倒産したときには1倍のお金が返ってくるので、計算上会社が持っているお金よりも安く変えたということになります。

利益が成長、変動する局面の会社はPERがメインですが、利益変動があまり大きくない会社、成熟局面にあるような会社、資産を多く抱える会社などはPBRをメインに評価します。

純資産法に類する考え方です。

EV/EBITDA

EV/EBITDAを使うケースもあります。

主には、グローバルに事業展開している会社、比較企業が国内よりもグローバル企業が多い会社に使います。

「企業価値÷EBITDA(税引前・利払・減価償却前利益)」で計算します。

基準となる利益をEBITDAとしているのがポイントです。

PERのように当期純利益を基準にすると、国際間で税率や減価償却のルールが異なるので、同じ土俵に載せることができません。

この違いをフラットにするために、国ごとにルールが異なる税金、減価償却がなされる前の利益額を基準にします。そうすることによって、比較のためのベースを揃えます。

M&Aでは、株と負債を併せて会社を丸々評価するためにEV/EBITDAを最も多く使いますが、株式投資では、海外企業とも目線を揃えて比較する目的で使います。

同じ指標を使うにしても株とM&Aで目的が異なるのです。

DCF法を補助的に使う

DCF(Discounted Cash Flow)法も補助的に使います。

DCF法は、その企業の将来のキャッシュフローを予測して、現在価値に引き直して企業価値を算出します。

5年程度先までのキャッシュフロー予測を立てて、それを合計します。

また、企業は期限を決めずに永年に続いていくものなので、5年目(予測最終年)のキャッシュフローが永続的に続くと考えて計算します。

ざっくりした考え方は、

「予測1年目~5年目までのキャッシュフロー合計+5年目のキャッシュフローの永続価値」となります。それを現在価値にバックワードさせます。

既にややこしい・・・ですよね。これ以上細かい説明は避けます。

(予想した)キャッシュフローから企業の価値を計算する。

将来に渡って、現金を生み出す力から企業の価値を測ると考えてください。

ここから算出された企業価値、株主価値、一株あたりの価値(株価)と現在の株価、他のバリュエーション指標から妥当と思われる株価に乖離がないかチェックします。

乖離がなければ株価が妥当であるというデータになりますし、乖離があれば割安なのでチャンスと捉えたり、逆に高過ぎると考えることもできます。

株の場合は、メインで使われることは多くないですが、補助的な指標になります。

株式投資に必要な指標だけサクッと知りたい人はこちらの記事参照>

主な株式投資の指標。4つの指標をおさえて割高・割安を判断

M&Aのバリュエーション

M&Aのバリュエーションは、案件によって分かれてきますが、

対象が大きな会社の場合にはマルチプル法、中小企業の場合には純資産法が多く使われます。

また、上場企業の場合は、市場株価が基準になることが多いです。

M&Aのマルチプル法

M&Aでは、2つのマルチプルがあります。

類似企業比較

同業種、業態が近しい上場企業の株式市場でのバリュエーションを参照します。

ここは、株と全く同じですね。

これが一つ大きな目線となります。

類似取引比較

類似する取引でのバリュエーションを参考にします。

同業種のM&A取引がどのくらいの(EV/EBITDA)倍率で行われたのかを見ます。

通常、上記の類似企業比較よりも高いバリュエーションになることが多いです。

理由としては、上場企業のマルチプルは、数単元の株を取引することが前提ですが、類似取引比較の場合は企業全体を取引対象とするからです。

企業の議決権の多くを握って、コントロールしにいく訳なので、一株を持つのと比べて影響力が全く異なります。その分高くなります。

但し、類似取引比較の場合は、参照する取引がいくらで行われたのか、対象企業の利益水準がどの程度であったかなど、外部からはわからない場合が多いです。

よって、実務上は類似取引の枠を広げて、できるだけ多くの事例を調べて平均を取ります。

EBITDA対比でのマルチプルが取れない場合には、売上や営業利益、当期利益などとにかく取得できる数字との倍率で代替することもあります。

DCF法でもチェック

株の場合とも似ていますが、DCF法でもチェックします。

M&Aの買い手は、対象企業が将来に渡って業績寄与してくれるのかシミュレーションをつくることが多いです。

その予想をもとに、現在価値に引き直して、企業価値を見てみます。

DCF法で算出した価値と、マルチプル法があまり離れている場合は、その説明ができないと取引は実行しにくいです。

自分で見積もった買収対象企業の価値なので、それよりもマルチプルがかなり高い場合は、それを埋め合わせるだけのシナジーが必要です。

中小企業のM&Aは純資産法を使うことが多い

中小企業のM&Aにおいては、純資産法が中心となります。

これは慣例的な意味合いが強いように思います。

将来の期待利益までは織り込まれていませんが、現在の価値をベースに考えると誰の目にもわかりやすいです。

ただ、それだけでは売り手が納得しづらいので、

取引慣行としては、「純資産+過去数年分(2-3年程度)の利益額」で取引されるケースが多いです。

上場企業は市場株価基準法を利用

買収対象が上場企業の場合、株式市場で値がついています。

通常売り手からすると、株式市場で売却できる以上の価格で売りたいと考えます。

株価が交渉の土台になることは自然です。

基本的に、株価にいくら上乗せをするかという交渉になります。

上乗せ分をプレミアムといいますが、株価に対して20%-50%程度を上乗せした価格で折り合うことが多いです。

なお、基準となる株価は、当日終値、過去3ヶ月平均、過去6ヶ月平均などを用います。

マーケット要因でのブレを均すために、過去平均が採用されることが多くなります。

軸のバリュエーション指標を決めつつ複数指標でサイド確認

株式投資にせよ、M&Aにせよ、主体となるバリュエーション指標があります。

これは絶対的なものというより、ケースバイケースで様々です。

しかし、いずれにも言えることは、軸となる指標を決めて、それを他の指標から見ても妥当かという複眼的な思考を持つことが大切です。

どの面から見ても綺麗に揃うものばかりではありませんが、客観的、多面的なアプローチをすることがフェアバリューの見定めには大事になってきます。

コメント