株式投資は、どのくらいの期間でやればいいか。

巷では、短期、長期の二択。いや、長期投資一択で語られています。

しかし、何年も投資している人でも「長期投資の結果、塩漬け株だらけになった」、「いつになったら報われるの」と困っている方が大勢います。

それを尻目にデイトレードで儲けたという人もおり、「短期投資のほうがいいのか」という思いになったりするものです。

ベテランの方だけでなく、今から投資を始めようと思っている若い方でも「若いからこそ時間を活かして長期投資がいいかな」とか「デイトレでマメに値ザヤを稼いでいこう」など考えを巡らせていると思います。

株式投資の期間について解説します。

- 株式投資の適正期間

- 株式投資の期間を定めるポイント

- 投資スパンは、短期、長期の二択ではないこと

私はかれこれ10年以上金融の仕事をやっており、社会人歴イコール株と過ごした時間です。

年金、投信などのファンドマネージャーとも頻繫に意見交換をさせて貰う中で、小僧と小馬鹿にされながらもどっぷり勉強させて頂きました。

後で述べますが、プロである機関投資家は、投資スパンが縛られており、その点では個人投資家を随分羨ましがっていました。

目次

投資期間は狙いによって変わる

株のシナリオが投資期間を決める

株に投資するときには、シナリオを描いておく必要があります。

ドラマのように株にもシナリオがあります。

例えば、5G普及の恩恵を受けるA銘柄があったとしましょう。

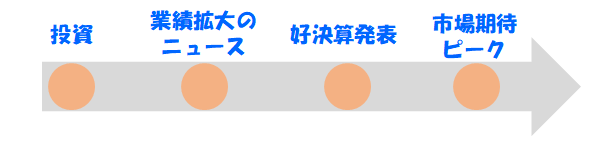

下記のような筋書きで株価上昇を想定します。

・2021年から数年かけて5Gの設備投資本格化⇒設備投資需要で業績向上⇒5Gの恩恵が5月発表の決算で数字に表れる⇒会社が取材で今後にも自信を示す⇒先行き期待で株価上昇⇒株価ピークアウト

イメージしやすいように図でも表します。

2021年初に株を買ったとすると、その後ニュースが出て株価がジワリと上がり、決算発表後に勢いづいて期待を織り込む、ここで株価はピークアウト。という目算を立てます。

とすると、この場合の想定投資期間は6ヶ月ということになります。短くないけど、長くもない。

このように株価が上がっていくシナリオを持っておくことが大切です。また、ニュースや決算発表など株価変動のきっかけを「カタリスト」と呼びます。(覚えなくて大丈夫です。)

【カタリスト】

野村證券ウェブサイト証券用語解説集より引用

株式・金融市場では相場や株価の変動を誘発する材料・きっかけを指す。例えば、政策や経済統計、企業業績など。本来の意味は触媒。

株の保有期間は、シナリオによって自然と導かれます。

短期投資か長期投資かの二択ではない

投資期間は、狙いによって導かれるものであり、一戦一戦異なります。

シナリオによって形づくられることはもちろん、決算発表数値を予測しての直前からの仕掛け(いわゆる決算プレイ)や配当取り等々・・・期間よりも狙いが先立ちます。

狙いの結果として投資スパンが決まるのであって、最初からどちらかを選択しなければいけないということではありません。

ど短期投資「デイトレード」は特殊技能

デイトレードには株価を考える柱がない

ただし、デイトレードは別物です。

デイトレードには、シナリオもなければ、きっかけとなる材料(カタリスト)もありません。

一日の中、あるいは2-3日内での細かい需給バランスの変化を捉えていくものです。

銘柄の業績等柱になるものがなく、瞬間瞬間の株価変動そのものを手掛かりにします。

テクニカル分析によほど通じていたり、暗黙知的な勘を持っていないとできない特殊技能です。

私はやったことがありませんが、精神的にもかなり消耗すると聞きます。

証券会社のディーリングルームでも、絶滅危惧種のような職人ディーラーがやっているイメージです。

特別な技を持っていて、心臓が強い人でなければ、おすすめできません。

巷でいう長期投資の期間を意識しない

長期投資という言葉に縛られない

長期投資に決まった期間はありませんが、一般的に下記を目安にされることが多いです。

- 1年以上:1年未満が短期、1年以上が長期

- 3年~5年:かなり腰の据わった期間

- 10年以上:株ではレアな見方。長期国債の定義が10年であり、そこから派生

ここまで読み進めてくれた人はお分かりでしょうが、このような定義に縛られる必要はありません。

短期で売買するとギャンブルのような感じがするかもしれませんが、戦略を説明できるアクションは投資行動です。

ちなみに投資とギャンブルの違いは、「投資がギャンブルにならないために。投資と博打の違い。」で説明しています。

投資期間の自由度は個人投資家の特権

(余談なので、不要な人は読み飛ばしてください。)

投資期間を柔軟に決められるのは個人投資家の特権です。

機関投資家は、投資期間を決められた中での投資判断を余儀なくされています。

運用しているファンドに投資期限がありますし、一定期間ごとに運用報告も必要になります。

また、ファンドマネージャーのボーナスを決めるのに、その年度のパフォーマンス評価も要ります。

機関投資家の運用は、定められた期間内で行う制約付きのゲームでもあります。

お化粧買い(ドレッシング買い)という言葉を聞いたことがあるかも知れませんが、期間内の運用成績をよく見せるために保有株の評価額を上げたいインセンティブもはたらくものです。

【お化粧買い】

企業や年金基金などの機関投資家が、決算期末や月末において、保有する株式の評価額を恣意的に上げる目的で買い注文を入れること。ドレッシング買いとも呼ぶ。ただし、通常の投資判断に基づく買い注文なのか、株価上昇を意図的に狙った買い注文なのかを外部から判断することは難しく、現実には、明らかな要因が見当たらない月末の株価上昇時に、過去の通念でこの用語が使われていることが多い。

野村證券ウェブサイト証券用語解説集より引用

こうした縛りがない個人投資家は、自由に意思決定ができる有利な存在です

まとめ:株式の保有期間は狙いによって変わる

- 投資期間は狙いやシナリオに自然と導かれる

- デイトレードはシナリオがなく判断軸が曖昧。特殊技能がなければおすすめしない

- 一般的にいわれる長期投資の年数は気にしない

- 投資期間を自由に決められるのは個人投資家の強み

株式投資で儲けるためには、期間ありきではなく狙いが前提になることが、お分かりいただけたかと思います。きちんとした考え方のもと動いていくのが一番です。

株が上手くなるように、どんどん勉強してレベルアップしていきましょう。

一日10分でもいいので、実用的なトレーニングを重ねていくことが大切です。

トレーニングは、下記の記事にあることだけやればOKです。

株式投資の勉強はこれを繰り返せ。難しい方法論より基本のサイクル化

コメント