FRBの金融政策の舵取りが、2022年以降のグローバル市場において大きなポイントになってきます。

ただ、大まかな方向性にしても、正確に把握している人は多くないかも知れません。

株式投資を長くやっていたり、金融関係の仕事に就いている人でも、FRBが出口戦略を進めていくことは分かるけど、「具体的にどんな進め方だっけ?」と曖昧なままの人も多いです。

忘れた頃に検索してみても、一記事でサッと理解できるものがないんですよね。

そんな人の為に、この記事だけ見たらFRBの金融政策の方向が大枠理解できるという解説をします。

金融市場を見る上で、根幹を流れる大事なポイントです。

サクッと理解しちゃいましょう。

>>>※2021年12月FOMCで金融政策が更新されました。併せて下記記事をご覧ください。

【2021年12月時点 即理解】FRBのテーパリングと利上げ想定

目次

FRBテーパリングと利上げ見通し

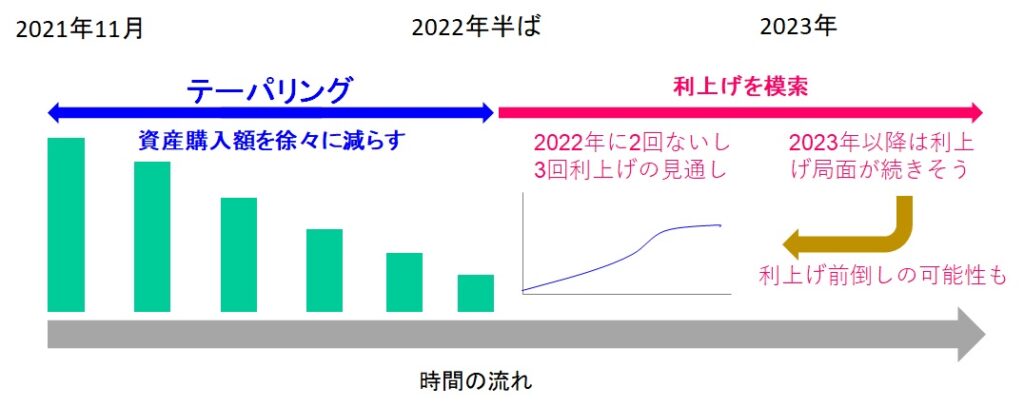

上図が結論です。

FRBは、2021年11月15日からテーパリング(資産購入額を減らす)実施して、2022年半ばからは資産買入れをゼロにします。

金融市場への資金供給(金融緩和)を打ち止めに持っていって、蛇口の栓を締めます。

その後は、利上げを模索していく展開になります。

ここはFRBからの発信と金融市場の想定にギャップがあるところです。

「テーパリング」

英語のtaperingのことであり、taperとは先細り、漸減を意味する英語。

政策金利が実質ゼロ水準にあり、これ以上の引き下げ余地が無い状況下における金融緩和策として、量的緩和策(QE:Quantitative Easing)がある。

野村證券ウェブサイト証券用語解説集より引用

量的緩和策は、国債や住宅ローン担保証券(MBS)などリスク性のある金融資産を中央銀行が直接買い入れることで、市中への資金供給を増やし景気を刺激することを狙う。

これに対しテーパリングとは、量的緩和策による金融資産買い入れ額を順次減らしていくことを指す。出口戦略とも呼ばれ、雇用統計などの指標の改善に一定の成果が上がった時点で量的緩和策を縮小していくことを示す用語として使われる。

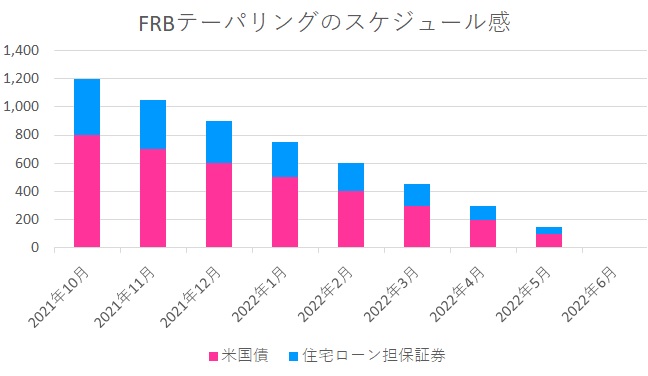

毎月米国債、住宅ローン担保証券を一定額づつ買入れ縮小

FRBが行っている量的緩和策では、米国債と住宅ローン担保証券をそれぞれ買い入れています。

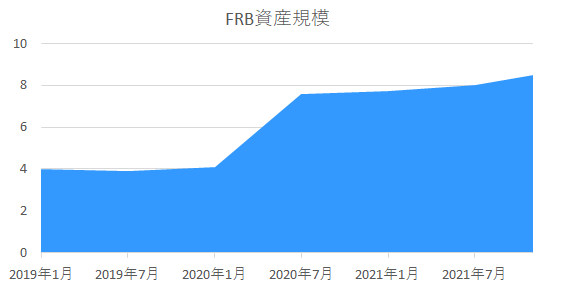

これによって市中に資金が供給され、その裏返しでFRBの資産残高も拡大が続いていました。

テーパリングでは、この買入れを少しづつ減らしていきます。

いきなり全額買入れをストップし、アクセルから急に足を離すと市場の動揺を招きかねないので、徐々にスローダウンさせる方法をとります。

具体的には、

・米国債:100億ドル

・住宅ローン担保証券:50億ドル

合計150億ドル

毎月買入れを減らしていきます。

2022年半ばに資産買入れ縮小が終了見込み

2021年11月から上述の通り、資産買入れを段階的に縮小していくと、2022年半ばに買入れプログラムが終了することになります。

この段階で、ジャブジャブと蛇口から水を注ぐことはストップします。

これまでの金融緩和によって、FRBの資産残高は8兆ドルを超えてきています。

特にコロナウイルス感染症による景気影響に対応するため、大幅に金融緩和を強化したことで資産規模も急速に膨れ上がりました。

テーパリングによって、資産規模の膨張は緩やかになりますが、この先長きに渡る課題として資産残高を適正規模まで縮小させていくことが求められてきます。

これは1ステップ、2ステップ先の段階なので、ここではこういった課題を抱えるということだけ認識しておいて貰えればと思います。

利上げの可能性

FRBは利上げには慎重なコメント

金融政策を司るFRB自身は、2021年11月現在、利上げについては慎重なコメントにとどめています。

FOMC議事録やパウエル議長のコメントに耳目が集まりますが、マーケットへの影響も考慮して口を開き過ぎないようにしているというところでしょうか。

簡単に解釈を纏めると、「現状の金融政策はテーパリングを無事遂行することが主であり、その先の利上げについては目線を固めにいく段階にはない。金利の上げ下げは経済やマーケットに影響がないように留意する。」ということで、公表しているテーパリングは確り進めるが利上げについては積極的にモノを言いたくない、というスタンスです。

但し、インフレは注視しており、その状況によっては考えなければというニュアンスは残しています。

利上げをすると言ってしまえばマーケットの動揺を招くし、しないと言い切ってしまえばそれも無秩序な金融市場の暴走につながりかねない。

徐々に小出しで方向性を匂わせていかなければならないのがパウエルFRB議長の立場です。

この駆け引きというか、マーケットに対して何か思わせぶりな態度を上手くとることが重要です。

某アーティストではないですが、ズルい女的な態度をいかに上手く取れるかも大きな手腕です。

マーケットは2022年に2~3回の利上げを想定

FRBは口を開かないものの、マーケットでは2022年に2回ないし3回の利上げを織り込んでいます。

当サイトでは公開できるデータを持ち合わせていませんが、米国政策金利(FF金利)先物の動向では2回の利上げは堅いものと思われます。

現在の米国政策金利(FF金利)は、0-0.25%ですが、先物では2022年に0.5-0.75%あたりを窺う動きを見せています。

決まりではないですが、一度に0.25%づつ金利を動かすのが定例パターンですから、この水準は利上げ2回分に相当します。

インフレ予想が強まった時などに、先物が更に高い水準を見に行くことがあり、そのため利上げ3回の可能性もあるというわけです。

(コロナから立ち直り)経済が正常化していくことを前提とすれば、2023年以降は金利水準も更に上が見込まれます。インフレ加速が早い場合には想定よりも前倒しでの利上げもなくはないでしょう。

また、参考に(FRBで議論を行う)米連邦公開市場委員会(FOMC)メンバーの金利予想をまとめたドットチャートというものがあります。

各メンバーの年毎の金利水準予想をプロットした図です。

あくまで景気に配慮する実務家の予想なのでマーケットよりは緩やかな見立てですが、一定ペースで利上げが必要と考えていることは見て取れます。

ドットチャートはこちらのサイトが見やすいです。

以上、現状のFRB金融政策について、スピーディーな理解の助けになれば幸いです。

参考記事>>>

金融引締をめぐる思惑で起こった暴落→「【株価暴落のメカニズム】バーナンキ・ショックが教えてくれる突発的株価下落の理由」

コメント