「短期投資は×、長期投資は〇」

株式投資ではこれが常識であるとよく言われると思います。

初心者の方が一番はじめに学ぶ基本みたいな位置づけになっていますね。

ですが、これはよくある勘違いです。

目次

どんな優良株を買っても“出口”がある。ゴールのない長期投資は×

安定したブルーチップ銘柄を保有して長年持っておくことが基本。

そう思っている人、教えられた人は多いのではないでしょうか。

しかし、どんな業種でも浮き沈みがありますのでずっと成長し続け株価上昇を続けるというのは不可能に近いです。

自動車であれ、電気であれ、ITであれ、どんなに有望なマーケットとされていても市場には勃興期、成長期、成熟期が存在します。

永遠に伸び続けるマーケットは存在しないと言ってもいいでしょう。

そして、それを前倒しで織り込んでいくのが株式市場です。

実際の業績良化よりも株価のほうが早くあがり、ピークをつける前に株価は下がり始めます。

成長を続けている企業にしても、こうした環境には抗うことはできず、工夫を重ねてマネジメントしているのです。

そのマネジメントが上手くいきつづけるかどうかも見極めるのは非常に難しいです。

株式投資においては、「いい銘柄を買ってずっと持っておく」ではダメです。

もちろんある程度の期間、保有ができる銘柄も存在しますが、必ず業績動向をウォッチして出口を意識していなければなりません。

株式市場全体が一定期間以上の長期投資に適していない

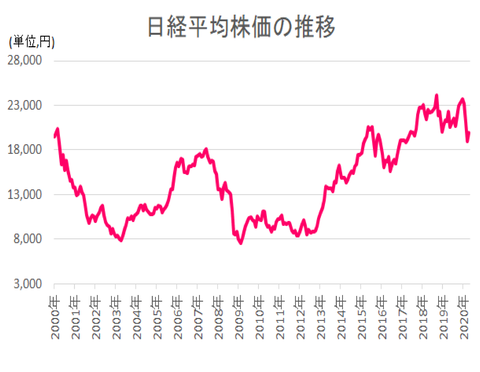

日本の株式市場全体をみても、数年間にわたる長期投資に適しているとはいえません。

株式市場全体の動きを改めて認識して貰うために、下記に2000年以降の日経平均株価の推移を掲載します。

日本全体はもとより、ブルーチップ全体の値動きを表していると思っていただいて差し支えありません。

20年スパンで見ても上昇期と下降期があります。

ほとんどの銘柄で外部環境の影響を強く受けますので、株式相場が低迷している中で独歩高を続けるというのは考えにくいです。

(もちろん一定期間そういう強い動きを続ける銘柄もありますが、ここでは銘柄ピックの話しではないので一般化した見解を述べます。)

バブル崩壊後は概ね10年単位くらいでこうした動きを続けてきています。

皆さんご存知の通りで、日本株はバブル期高値の38,915円から大きく下げて、その水準に再トライするには程遠い状況です。

経済全体のグロースが弱く、長きに渡りデフレ下にあるので、株価も上昇を続けていく下地がないのです。

株価チャートに凸凹があっても長期でみると右肩上がりの推移を続けているようであれば、“ブルーチップをずっと持っておく”という手法でもいいかも知れませんが、そうはいかないのです。

常にどこがチャートのヤマ、タニになるかを意識しておかねばなりません。

余談:米国株の場合は長期投資が機能している

最後に少し付言となりますが、「長期投資は〇」という考えはアメリカ株には当てはまります。

米国の投資関連の翻訳書も沢山店頭に並んでいますので、こうした考えに触れる方は非常に多く、いつしかそれが常識と言われるようになったのかなとも思います。

アメリカ株は現在も市場最高値圏にありますし、節目節目での経済危機の後も数年すれば再び高値を奪回する動きを続けてきています。

経済のグロースも強く、人口も減ることがありません。

こうした地力の強さがあれば、「ずっと保有する」というスタンスを基本においてもいいと思います。

ただ、米国株でもインデックスを保有し続ける場合はさておき、特定の銘柄をデフォルトで持ち続けることは感心しません。

成長産業、斜陽産業は常に変化し続けており、成長の牽引役は変わり続けています。

その流れに沿ったポートフォリオメンテナンスが不可欠です。

闇雲な長期投資ではなく、経済全体、個別銘柄のステージを意識した投資を基本として貰えればと願います。

また、米国株では長期投資が機能していると書きましたが、海外株については投資の基本である情報収集が非常に難しい為におすすめしかねます。

何も見えない真っ暗闇の中を運転するような状況は困りますので。

このことは下記記事で解説しています。

長期投資が正解ではない理由まとめ

- どんな銘柄にもステージがある。ウォッチを続けながら必ず出口まで意識した投資を行う

- 株式市場全体が長期投資に適しているとはいえず、売り買いのタイミングがある。

- 米国株の場合は保有を続けるにはいい環境。しかし、海外株は情報収集が難しくおすすめしない

落ち着いた投資を行うことが大切ですが、とにかく長期で持つということのないよう出口を見据えた投資をして貰えればなと思います。

関連記事>>>

コメント